>> « Solutions pour le climat », également disponible en podcast et en livre électronique

Par Aldo Romani

Lorsque Zilu demanda à Confucius quelle serait sa principale priorité s’il se voyait confier le gouvernement de l’État, le maître lui répondit : « Rendre à chaque chose son vrai nom ». Selon Confucius, pour pouvoir bien gouverner, il faut s’assurer que les mots ont la même signification pour tout un chacun. Ce principe s’applique également aux marchés des capitaux : la confiance des investisseurs repose sur des règles et des définitions claires.

La dernière crise financière mondiale a ébranlé la crédibilité du monde de la finance et l’a plongé dans une profonde crise de légitimité. Pour l’anthropologue Arjun Appadurai, l’origine de cette crise réside dans une « défaillance du langage » provoquée par les produits financiers dérivés. La finance doit maintenant restaurer sa crédibilité en tenant parole par rapport aux investissements verts.

Si nous devons accroître notre soutien à des projets qui luttent réellement contre les changements climatiques et protègent l’environnement, nous devons créer la langue commune de la finance verte. Ce n’est qu’à cette condition que les investisseurs pourront savoir si ce qu’ils achètent est réellement « vert » et qu’ils pourront comprendre l’effet que produit leur argent. Cela est d’autant plus vrai pour un autre pan fondamental et encore largement inexploité de l’investissement responsable : l’investissement « social ».

Bonne nouvelle : l’Europe avance vers l’adoption de cette langue commune, c’est le cœur même du Plan d’action de la Commission européenne pour financer la croissance durable. Elle est en train de mettre en place une classification européenne des instruments financiers durables, fondée sur l’analyse de la contribution au développement durable des activités économiques sous-jacentes. Cette taxinomie permettra de mesurer, de façon plus fiable et plus aisément comparable, la manière dont les activités financées contribuent à la réalisation d’objectifs du développement durable.

Une fois adoptée, la taxinomie fournira une définition commune des principaux aspects du développement durable qui permettra la mise au point d’un ensemble cohérent de normes pour les investissements (par exemple, prêts verts et obligations vertes). Cela est absolument nécessaire pour que les acteurs des marchés prennent des décisions éclairées à partir des signaux politiques ainsi que des informations divulguées par les émetteurs et les investisseurs. La taxinomie est également essentielle pour s’assurer que la concurrence ne soit pas faussée afin qu’une réelle valeur puisse être créée pour la société.

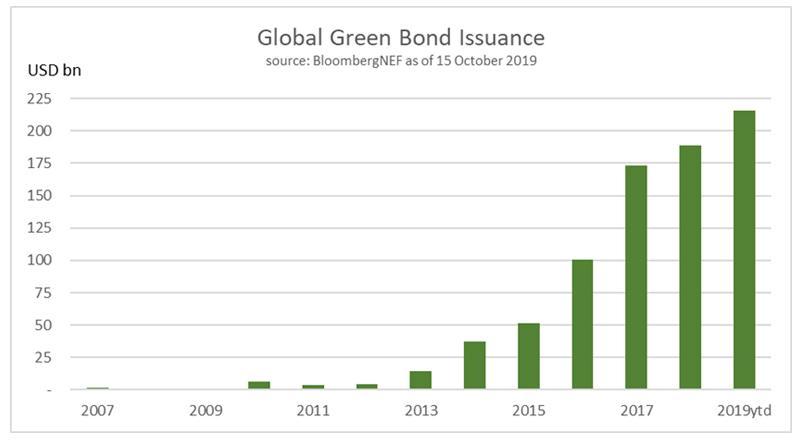

L’essor du marché des obligations vertes et des obligations pour le développement durable, inauguré par la Banque européenne d’investissement (BEI) en 2007, est particulièrement important dans ce contexte : ce marché évolue plus rapidement que d’autres car il est orienté vers le futur plutôt que vers le passé. Il s’avère par conséquent très efficace pour clarifier les objectifs du développement durable et suivre leur mise en œuvre sur le terrain.

Le potentiel du marché des obligations vertes

Stimulé par des investisseurs exigeant de la clarté, le marché des obligations vertes a déjà fait montre de son potentiel : en un peu plus de dix ans, il a atteint plus de 700 milliards d’euros, enregistrant une croissance exponentielle au cours des cinq dernières années. Cette croissance est directement liée au développement des prêts et autres investissements éligibles à l’affectation des fonds levés par les obligations. La poursuite de cette croissance est cruciale pour assurer nos chances de mettre en place une économie durable avec l’aide de la finance.