- Depuis que la BEI a lancé son obligation climatiquement responsable il y a quinze ans, les obligations vertes sont sorties d’un déploiement de niche pour passer à une plus grande échelle. Complétées par des obligations durables et sociales et appuyées par une législation sur le financement des activités durables, les obligations vertes deviennent de plus en plus importantes pour canaliser les capitaux vers des activités économiques durables.

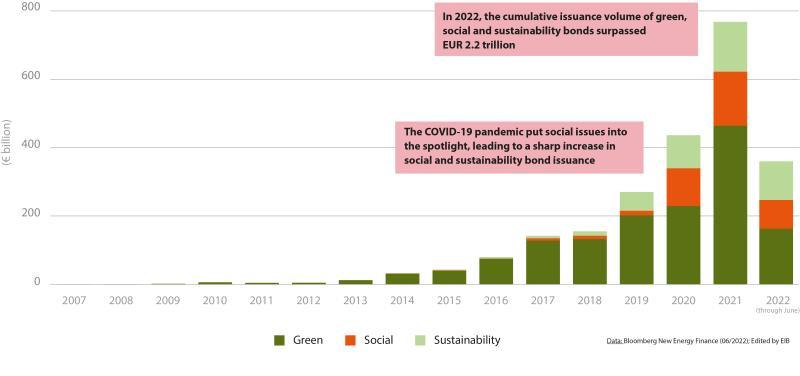

- Le montant total des émissions d’obligations vertes, sociales et durables (VSD) s’élève à environ 2 200 milliards d’EUR[1], ce qui témoigne de la pertinence de l’initiative prise par la BEI il y a 15 ans.

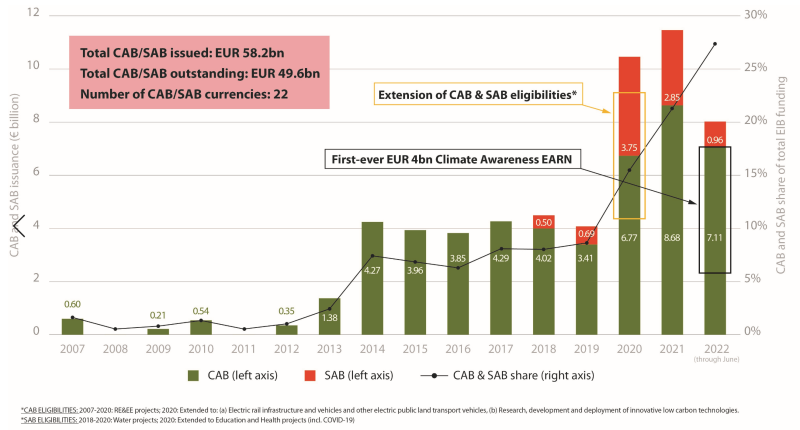

- L’émission par la BEI d’obligations « Climat » (OCR) et « Développement durable » (OpDD) s’approche des 60 milliards d’EUR, ce qui en fait le plus grand émetteur d’obligations vertes, sociales et durables dans son groupe de référence.

- La législation de l’UE sur le financement des activités durables est vouée à soutenir la poursuite de la croissance de ce marché obligataire, la BEI étant le fer de lance de sa mise en œuvre sur le terrain.

Le 5 juillet 2007, la Banque européenne d’investissement (BEI) BEI a été la première au monde à émettre des obligations vertes, les « obligations climatiquement responsables », ou OCR. Le marché mondial des obligations vertes a depuis dépassé le seuil des 1 500 milliards d’EUR d’émissions cumulées et est complété par environ 720 milliards d’EUR d’obligations sociales et durables.

[1]D’après les données de Bloomberg New Energy Finance.

Les obligations vertes, sociales et durables avec une utilisation spécifique des fonds levés, dans le cas des obligations « Climat » et « Développement durable » de la BEI, permettent aux investisseurs de suivre le flux de leurs fonds vers l’économie durable, ce qui favorise la transparence, la responsabilité, la fiabilité et la comparabilité de la finance durable.

Les fonds levés au moyen des OCR vont à des projets qui apportent une contribution substantielle à l’atténuation des changements climatiques ; ces projets sont actuellement octroyés dans les domaines des énergies renouvelables, de l’efficacité énergétique, des transports à faibles émissions de carbone et des technologies innovantes à faible intensité de carbone. Les recettes des obligations « Développement durable » sont allouées à des projets qui contribuent de manière substantielle à la réalisation d’objectifs environnementaux et sociaux qui vont au-delà de l’atténuation des changements climatiques (par exemple, la prévention et le contrôle de la pollution et l’accès universel à des services de santé abordables). Actuellement, ces fonds peuvent être investis dans des projets liés à l’eau, la santé (y compris les projets liés à la lutte contre le COVID‑19), l’éducation, le logement et la sylviculture.

La BEI est aujourd’hui la plus grande banque multilatérale de développement à émettre des obligations vertes, avec près de 50 milliards d’EUR d’obligations « Climat » et 9 milliards d’EUR d’obligations « Développement durable » dans 22 monnaies. Au cours de la période 2019-2022, la part de ces obligations dans le total des émissions de la BEI est passée de 7 % à 27 % (voir le graphique ci-dessous), ce qui témoigne de l’alignement progressif des prêts de la BEI en faveur du développement durable sur le règlement établissant la taxinomie de l’UE.

Tenant compte des volumes croissants de décaissements admissibles et de la demande des investisseurs pour des obligations plus liquides et de plus grande taille, elle a décidé d’émettre des OCR au format EARN (Euro Area Reference Note – obligations de référence pour la zone euro). Les émissions EARN ont normalement une taille minimale de 3 milliards d’EUR, ce qui permet d’ajouter un caractère « de référence » à l’activité d’emprunt pour le développement durable. Pour célébrer le quinzième anniversaire de la première obligation verte, la BEI a émis, en mai de cette année, une première obligation climatiquement responsable EARN de 4 milliards d’EUR, arrivant à échéance le 15 juin 2032.

“Financial markets play a key role in tackling climate change and achieving the Sustainable Development Goals,” said EIB President Werner Hoyer. “We will not achieve a low-carbon economy without channelling more public and private investors’ money into clearly defined green projects. Nor we will tackle poverty in all its forms if we do not provide long-term financing for sustainable infrastructure. Since 2007, the EIB has been at the forefront of the greening of the financial markets. By turning green bonds from niche to mainstream, we connected the dots between sustainable finance and sustainable projects that turn investors’ money into public good.”

What comes next in the green, social and sustainability bond markets?

In 2016, the G20 Green Finance Synthesis Report highlighted that “the lack of clarity as to what constitutes green finance activities and products (such as green loans and green bonds) can be an obstacle for investors, companies and banks seeking to identify opportunities for green investing”.

The global emergence of taxonomies that define sustainable economic activities has the potential to enhance clarity. GSS bonds are key in this endeavor: by applying the taxonomies and clarifying which economic activities contribute substantially to sustainability, the GSS bonds will also drive the classification of other areas of the economy, helping the transmission of strategic knowledge that will ultimately benefit society at large. Such process can increase international comparability between markets and highlight different approach strategies, further facilitating cross-border capital flows through eliminating uncertainty in the sector.

In the future, all economic activities should be mapped across climate, environmental and social objectives according to consistent sets of criteria.

Harnessing the potential of GSS bonds on a global scale will require an increase of international comparability to reduce uncertainty and facilitate cross-border capital flows. As the G20 report highlighted in 2016, this could be achieved via internationally comparable indicators and does not necessitate a one-size-fits-all approach. In 2017 the EIB, together with the China Green Finance Committee, developed a methodological and practical blue print in a White paper on the need for a common language in green finance. The International Platform on Sustainable Finance is now continuing and extending this initiative in its working group on a “Common Ground Taxonomy”.

With the EU Taxonomy Regulation and the proposed EU Green Bond Standard, the European Union aims to establish a framework in which market forces can efficiently deploy capital at the service of sustainability. The immediate challenge ahead lies in making this ambitious legislative framework work in practice.

In its Climate Bank Roadmap, the Bank commits to progressively aligning its sustainability lending and funding with the framework of the EU Taxonomy Regulation as this develops over time. The CAB and SAB Frameworks[1] published in 2021 provide information of the Bank’s early application of evolving EU sustainable finance legislation.

[1] https://www.eib.org/attachments/fi/eib-cab-framework-2020.pdf

https://www.eib.org/attachments/fi/eib-sab-framework-2020.pdf