- Höhere Kreditnachfrage in Mittel-, Ost- und Südosteuropa und besserer Kreditzugang für private Haushalte, aber nicht für Unternehmen

- Quote der notleidenden Kredite hat sich in den letzten sechs Monaten verbessert, doch Entwicklung dürfte im nächsten Halbjahr nicht so weitergehen, was auf Unsicherheit in der nahen Zukunft hindeutet

Die Europäische Investitionsbank (EIB) hat heute die Herbstausgabe 2021 ihrer Umfrage zum Kreditgeschäft der Banken in Mittel-, Ost- und Südosteuropa veröffentlicht. Der Bericht gibt Aufschluss darüber, mit welchen Strategien internationale Banken in der Region tätig sind und wie sie die Marktbedingungen dort einschätzen. Er analysiert und vergleicht die Daten für die Region und für die einzelnen Länder.

Die Herbstausgabe 2021 gibt einen positiven Ausblick für die Banken in Mittel-, Ost- und Südosteuropa, obgleich noch immer eine gewisse Unsicherheit herrscht und Abwärtsrisiken bestehen. Trotz der verheerenden Auswirkungen der Pandemie hat die Kreditnachfrage wieder angezogen, und die Kreditvergabekriterien lockern sich langsam. Neben der robusten Nachfrage der privaten Haushalte belebt sich auch die Kreditnachfrage der Unternehmen für Anlageinvestitionen. Die Vergabebedingungen für Kredite verbessern sich, was aber vor allem für private Haushalte gilt, nicht für Unternehmen. Gerade für kleine Firmen bleibt die Lage angespannt.

EIB-Chefvolkswirtin Debora Revoltella: „Die nationale und internationale Unterstützung war entscheidend dafür, dass die Banken in der Region nach dem brutalen Einbruch durch den Coronaschock 2020 ihre Geschäftstätigkeit fortsetzen konnten. Die Studie zeigt das klar. Jetzt kommt es darauf an, in diesem starken öffentlichen Engagement nicht nachzulassen. Wir müssen weiter den Zugang von Unternehmen zu Finanzierungen erleichtern und Investitionen in die grüne und digitale Wende fördern. In der EIB-Gruppe haben die Banken der Region einen potenten Partner, auf den sie sich bei der Finanzierung von Unternehmen vor Ort verlassen können.“

Luca Gattini, Leiter des Teams für makroökonomische Szenarien: „40 Prozent der Banken in der Region wollen expandieren. Nach den Turbulenzen, die Corona 2020 verursacht hat, ist das eine gute Nachricht. Dennoch bleiben Unwägbarkeiten und Abwärtsrisiken. Für Firmen ist der Zugang zu Bankkrediten nach wie vor schwierig. Zudem erwarten die Banken, dass die positiven Entwicklungen bei notleidenden Krediten nicht anhalten werden. Regulatorische und politische Maßnahmen müssen weiter unterstützend wirken, damit schneller in Klimaschutz und Digitalisierung investiert wird – was dringend notwendig ist.“

Die Umfrage zum Kreditgeschäft der Banken in Mittel-, Ost- und Südosteuropa (CESEE Bank Lending Survey) ist Teil der regelmäßigen Berichterstattung und Überwachung der EIB, des Internationalen Währungsfonds (IWF), der Europäischen Bank für Wiederaufbau und Entwicklung (EBWE) und der Weltbank für die Wiener Initiative (Koordinationsinitiative europäischer Banken). Deren Ziel ist es, die Finanzstabilität europäischer Schwellenländer zu wahren.

Engagement der Banken und Ausblick für die Region

Das Engagement der Banken in der Region hat in den letzten sechs Monaten zugenommen. Es spiegelt die strategische Entscheidung wider, das Geschäft fortzuführen oder sogar auszubauen. Die Banken gaben an, dass ihr Geschäft in der Region nach einem vorübergehenden Rückgang 2020 wieder rentabel ist.

Die grenzüberschreitend tätigen Bankengruppen signalisieren Zuversicht, was ihre strategischen Pläne für das Geschäft in der Region betrifft. Sie stehen voll hinter ihren Tochterbanken und ihrem Engagement im Jahr 2021. Rund 60 Prozent der befragten Gruppen wollen ihr Geschäft im bisherigen Umfang fortführen, 40 Prozent wollen es sogar ausbauen.

Kreditvergabe und Kreditnachfrage in Mittel-, Ost- und Südosteuropa

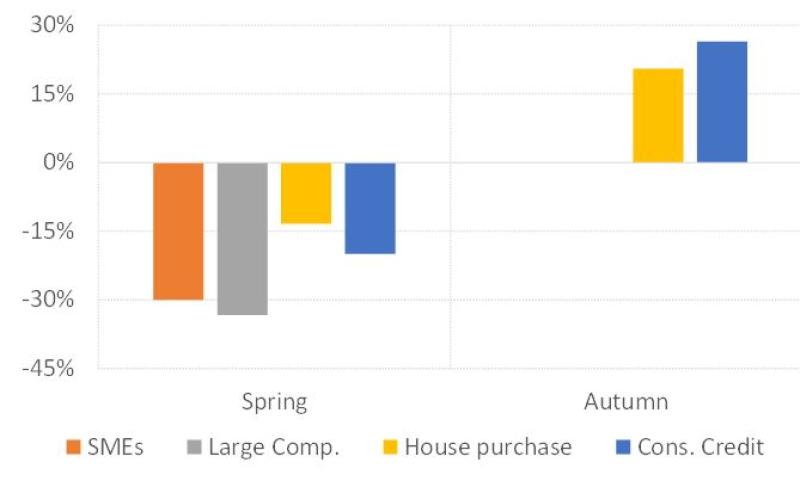

Vergabebedingungen für Kredite 2021 nach Marktsegmenten

Quelle: EIB – CESEE Bank Lending Survey, Herbst 2021

Tochterbanken und einheimische Institute melden einen robusten Anstieg der Kreditnachfrage. Nachdem die Nachfrage im zweiten und dritten Quartal 2020 stark eingebrochen war, erholte sie sich danach wieder. Treibende Faktoren waren vor allem die Nachfrage nach Betriebskapital sowie günstige Aussichten für den Immobilienmarkt, die Verbraucherstimmung und die Verbraucherausgaben. Dafür drehte vor allem die Nachfrage nach Investitionskrediten nach starken Rückgängen 2020 und Anfang 2021 wieder ins Positive. Diese Wende signalisiert eine Verbesserung der realwirtschaftlichen Bedingungen für Unternehmen.

Die Vergabekriterien haben sich nach einer Verschärfung im Jahr 2020 und Anfang 2021 im letzten halben Jahr wieder gelockert. Allerdings verbesserten sich die Vergabebedingungen nur für private Haushalte, nicht für Firmen, besonders kleine und mittlere Unternehmen.

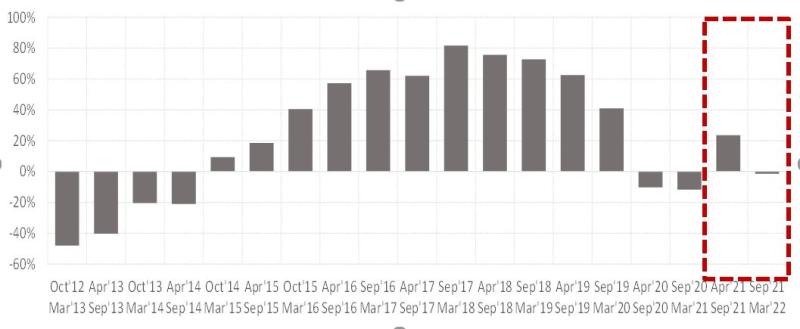

Solidität der Kreditportfolios der Banken

Die Kreditqualität hat sich nach leichter Verschlechterung im Jahr 2020 wieder verbessert. Die positive Entwicklung dürfte sich aber im nächsten halben Jahr nicht fortsetzen, weil die Banken eine erhöhte Unsicherheit signalisieren.

Quote der notleidenden Kredite in Mittel-, Ost- und Südosteuropa

Negative Zahlen deuten auf eine steigende Quote der notleidenden Kredite hin

Quelle: EIB – CESEE Bank Lending Survey, Herbst 2021

Coronaförderung entscheidend für Bankengeschäft in der Region

Nach Aussage der in der Region tätigen Banken haben regulatorische und politische Maßnahmen zur Förderung der Kreditvergabe in dieser Lage viel geholfen. Vor allem Banken, die öffentliche Garantieprogramme in Anspruch nahmen, geben an, dass diese die Kreditvergabe sehr wirksam ankurbeln – eine Aussage, die in den letzten drei Umfragen immer wieder bestätigt wurde. Banken, die Refinanzierungsgeschäfte der Zentralbank nutzen, sehen diese Fazilitäten ebenfalls als förderlich für die Kreditbedingungen.

Hintergrundinformationen

Die Hauptabteilung Volkswirtschaftliche Analysen der EIB

Die Hauptabteilung Volkswirtschaftliche Analysen der EIB befasst sich mit Wirtschaftsforschung und volkswirtschaftlichen Studien. Außerdem untersucht sie die Investitionstätigkeit in der Europäischen Union und anderen Regionen. Sie unterstützt damit die Bank bei ihrer Arbeit und Positionierung und bei der Festlegung ihrer Strategien und Leitlinien. Das 40-köpfige Team der Hauptabteilung wird von Chefvolkswirtin Debora Revoltella geleitet.

Die CESEE Bank Lending Survey

Die Umfrage der EIB zum Kreditgeschäft der Banken in Mittel-, Ost- und Südosteuropa (CESEE Bank Lending Survey) ist eine in dieser Form einmalige halbjährliche Befragung von rund 90 lokalen Banken, Bankengruppen und Finanzinstituten in Mittel-, Ost- und Südosteuropa. Sie erhebt Daten zu Kreditanforderungen und -konditionen, Genehmigungsquoten und den verschiedenen Einflussfaktoren im Inland und international. Bei der Untersuchung der Kreditnachfrage werden auch Kreditanträge und deren Qualität analysiert. Die Umfrage enthält konkrete Fragen zur Kreditqualität und zu den Refinanzierungskonditionen der Banken. Damit kann ein Datenbestand aufgebaut werden, mit dem sich die Gesundheit des Bankensektors in Mittel-, Ost- und Südosteuropa – nahezu in Echtzeit – beurteilen lässt. Die Umfrage wurde von der Hauptabteilung Volkswirtschaftliche Analysen der EIB entwickelt und ist Teil einer Berichtsreihe der EBWE, des IWF und der Weltbank für die Wiener Initiative (http://vienna-initiative.com).

Weitere Informationen: https://www.eib.org/de/about/economic-research/surveys.htm